{{slotProps.data.titolo}}

{{slotProps.data.sottoTitolo}}

{{slotProps.data.anteprima}}

{{slotProps.data.autore}}

{{elencoDettaglioArticolo.sottoTitolo}}

Le Rivalutazioni

Anche per il 2023 sono stati riparametrati tutti i valori di base di Cassa Forense, sia in tema di pensioni che di contributi adeguando gli stessi alle variazioni percentuali dell’indice ISTAT (cfr. artt. 17, 21, 24, 47, 48, 60, 61 e 67 del Regolamento Unico della Previdenza Forense).

Il calcolo

Già dal 2019 Cassa Forense ha allineato il sistema di adeguamento monetario a quello seguito dall’Istituto Centrale di Statistica al fine di mediare gli effetti di trasposizione di un anno sull’adeguamento dei valori al costo della vita.

Sulla base della tabella relativa alle variazioni percen- tuali pubblicata nel sito dell’anno indicato rispetto all’anno precedente – pubblicata nel sito ufficiale dell’Istituto Centrale di Statistica in data 17 gennaio 2023 – il coefficiente di rivalutazione utilizzato è pari a +8,1% (più otto virgola uno per cento).

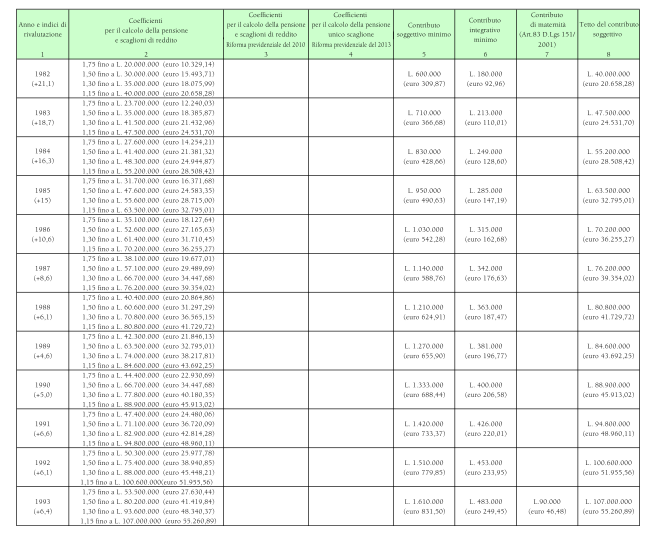

Gli indici e i coefficienti di rivalutazione per il calcolo della pensione nel tempo

Prima dell’ultima riforma del 2010 e delle successive integrazioni del 2013 la pensione si calcolava (legge 20 settembre 1980, n. 576) sulla media dei dieci migliori redditi dichiarati negli ultimi quindici anni anteriori a quello del pensionamento.

Detti redditi si rivalutano per poi calcolare un reddito medio che viene moltiplicato per il numero degli anni di anzianità di iscrizione alla Cassa e per coefficienti (colonna 2).

Tali scaglioni vengono rivalutati anno per anno (colonna 1) per conservare il loro valore reale, sulla base delle rilevazioni ISTAT. Con successiva Ministeriale del 27 novembre 2001, il periodo di riferimento per il calcolo delle pensioni, con decorrenza 1° febbraio 2002, è stato ampliato ai migliori venti redditi professionali relativi agli ultimi venticinque anni anteriori al pensionamento.

L’applicazione di questa disposizione avviene in modo progressivo con il sistema del “pro rata” (per coloro che hanno compiuto almeno 45 anni di età e maturato almeno 10 anni di anzianità alla data del 31 dicembre 2001), che prevede il calcolo di una prima quota di pensione – corrispondente all’anzianità già maturata (al 31 dicembre 2001) – secondo il previgente criterio, e quindi il calcolo di una seconda quota che si aggiunge alla prima - corrispondente all’ulteriore anzianità - calcolata secondo i nuovi criteri.

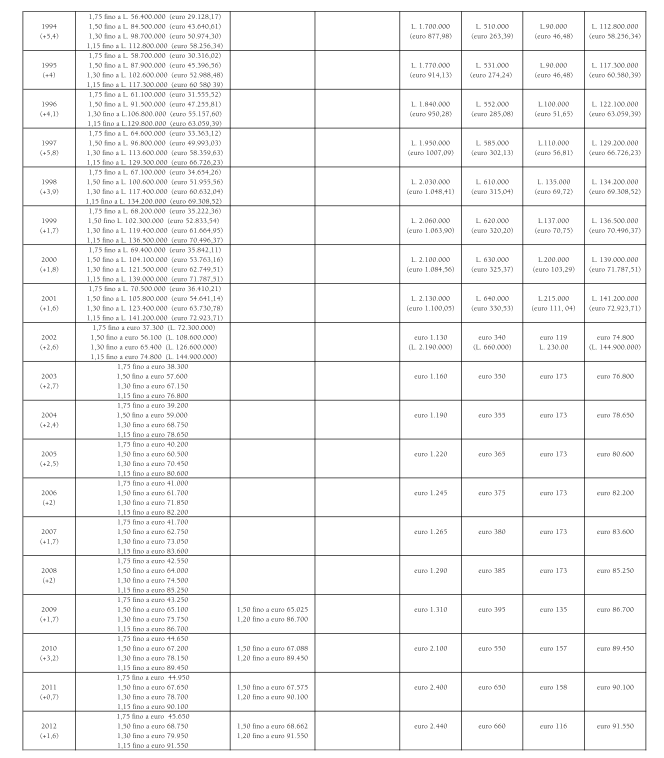

Per le pensioni con decorrenza 1° febbraio 2010, ma ancor prima per quelle con decorrenza 1° febbraio 2008 (cfr. Ministeriale del 21 dicembre 2006), il calcolo della stessa viene effettuato su tutti i redditi professionali dichiarati dal professionista, fino all’anno antecedente quello di decorrenza del trattamento, con l’esclusione dei cinque redditi peggiori, ma con almeno 25 anni fino al 31 dicembre 2010.

A decorrere dal 1° febbraio 2013, infine, la pensione viene calcolata su tutti i redditi professionali dichiarati dal professionista fino all’anno antecedente quello di decorrenza del trattamento senza previsione di alcuna esclusione.

L’art. 61 del citato Regolamento fa salvi i diritti acquisiti con il principio del pro rata, con le modalità precedentemente descritte.

Alla colonna 2 della tabella sono riportati gli scaglioni vigenti fino al 2008.

I coefficienti relativi agli scaglioni di reddito, riportati nella predetta colonna 2 della tabella, sono stati fissati, infatti, dalla legge n. 576/80, nella misura percentuale, rispettivamente di 1.50, 1.30, 1.15, 1.00.

Con Decreto Ministeriale del 25 settembre 1990 n. 258 tali coefficienti sono stati, poi, aumentati rispettivamente in 1.60, 1.39, 1.23, 1.07 (l’efficacia di questa variazione si registra a partire dal 1988), per poi essere ulteriormente elevati, con la legge n. 141/92, rispettivamente a 1.75, 1.50, 1.30, 1.15 con effetto retroattivo fino al 1982, ovvero a tutte le pensioni per le quali si applica la disciplina previdenziale prevista nella riforma del 1980.

Successivamente la riforma previdenziale del 2010 ha ridotto a due i coefficienti nella misura dell’1.50% e dell’1.20%, (colonna 3) applicabili ai trattamenti decorrenti dal 1° febbraio 2010. Si tenga presente che, ricorrendo i presupposti ana- grafici e contributivi già citati, in sede di calcolo della pensione i due nuovi coefficienti si applicano solo sulla media risultante nell’ultima quota di pensione decorrente dal 2008, mentre per la prima e per la eventuale seconda quota, nel rispetto del principio del pro rata, si continuano ad applicare i quattro coefficienti previsti dalla legge precedente (colonna 2).

Con decorrenza 1° febbraio 2013 è, infine, previsto un unico coefficiente pari all’1,40% (colonna 4). Per concludere l’art. 48 del Regolamento Unico della Previdenza Forense, nell’individuare per l’anno 2019 l’importo relativo al trattamento minimo nella misura di € 11.949,00 fissa la base di partenza delle successive rivalutazioni.

Tale importo è, infatti, rivalutato annualmente in proporzione alla variazione media dell’indice annuo dei prezzi al consumo per le famiglie di operai ed impiegati calcolato dall’ISTAT, con i criteri di cui alla nuova riformulazione dell’art. 60.

Già con un precedente intervento normativo è stato sostanzialmente modificato il trattamento minimo che, rispetto ad una previsione generalizzata, viene riconosciuto solo alle condizioni dettate dall’art. 48 comma 3 e 4 del Regolamento Unico della Previdenza Forense; pertanto, per le pensioni di vecchiaia e di anzianità tale adeguamento è riconosciuto solo nel caso in cui il red- dito complessivo dell’iscritto e del coniuge non risulti superiore al triplo del trattamento minimo previsto.

Relativamente all’anno 2023, utilizzando, quindi, il coefficiente di rivalutazione pari a +8,1% (più otto virgola uno per cento) la pensione annua di cui al 1° comma dell’art. 48 del Regolamento Unico della Previdenza Forense è pari a € 12.237,00 x 8,1% = € 13.228,00.

La misura del contributo soggettivo obbligatorio Il contributo soggettivo minimo (colonna 5) è dovuto da tutti gli iscritti alla Cassa. Occorre, tuttavia, ricordare che con l’entrata in vigore della Legge n. 247/2012, l’iscrizione alla Cassa è obbligatoria per tutti gli iscritti in un Albo Professionale a decorrere dal 21 agosto 2014, data di entrata in vigore del precedente Regolamento di attuazione dell’art. 21, commi 8 e 9 della legge n. 247/2021.

L’art. 24 del Regolamento Unico della Previdenza Forense, entrato in vigore dal 1° gennaio 2021, conferma i benefici previsti dal previgente Regolamento prevedendo la riduzione del contributo minimo soggettivo per i primi sei anni di iscrizione alla Cassa qualora l’iscrizione decorra da data anteriore il compimento del trentacinquesimo anno di età.

Per l’anno 2023, il contributo minimo soggettivo, utilizzando quindi il coefficiente di rivalutazione del +8,1%, è quindi pari a:

(2.945,00 x 8,1% = € 3.183,54) € 3.185,00

con riduzione al 50% € 1.592,50

riduzione ai primi 6 anni di iscrizione € 796,25.

Tale contributo soggettivo minimo, unitamente al contributo integrativo minimo, non è dovuto dai pensionati di vecchiaia che, esonerati dal pagamento nella misura minima dall’anno successivo al pensionamento, sono tenuti, comunque, a versare la contribuzione nella misura percentuale del reddito netto professionale e del volume d’affari fiscalmente dichiarati.

A decorrere dal 1° gennaio 2013 non è previsto il contributo soggettivo modulare obbligatorio e la misura percentuale dell’1 risulta assorbita dal contributo soggettivo obbligatoriamente dovuto nella misura del 14%.

La misura percentuale del contributo soggettivo, da applicare sul reddito netto professionale, risulta pertanto fissata nella seguente misura:

10% fino al 31 dicembre 2007 (mod. 5/2008);

12% dal 1° gennaio 2008 al 31 dicembre 2008 (mod. 5/2009);

13% dal 1° gennaio 2009 al 31 dicembre 2012 (mod. 5/2010, 5/2011, 5/2012 e 5/2013);

14% dal 1° gennaio 2013 al 31 dicembre 2016 (mod. 5/2014, 5/2015, 5/2016 e 5/2017);

14,5% dal 1° gennaio 2017 al 31 dicembre 2020 (mod. 5/2018, 5/2019, 5/2020 e 5/2021);

15% dal 1° gennaio 2021 (mod. 5/2022).

La misura percentuale, così come determinata nel tempo è, comunque, dovuta fino al tetto reddituale che per l’anno 2023 è pari a € 115.650,00 (colonna 8) oltre il quale la contribuzione è pari al 3% del reddito netto professionale.

I pensionati di vecchiaia che rimangono iscritti agli albi, sono tenuti, dall’anno successivo al supplemento, a corrispondere un contributo di solidarietà calcolato sul reddito professionale dichiarato ai fini dell’Irpef, nella seguente misura:

3% fino al 31 dicembre 2007 (mod. 5/2008) sull’intero importo;

4% dal 1° gennaio 2008 (mod. 5/2009) fino al tetto reddituale oltre il quale è dovuto il 3%;

5% dal 1° gennaio 2009 (mod. 5/2010) fino al tetto reddituale oltre il quale è dovuto il 3%;

7% dal 1° gennaio 2012 (mod. 5/2013) fino al tetto reddituale oltre il quale è dovuto il 3%.

7,25% dal 1° gennaio 2017 (mod. 5/2018) fino al tetto reddituale oltre il quale è dovuto il 3%;

7,50% dal 1° gennaio 2021 (mod. 5/2022) fino al tetto reddituale oltre il quale è dovuto il 3%.

Il contributo soggettivo modulare:

– Obbligatorio

Per i soli anni 2010, 2011 e 2012, (modd. 5/2011, 5/2012 e 5/2013) gli iscritti Cassa, ad eccezione dei pensionati di vecchiaia, erano tenuti a versare un contributo soggettivo modulare obbligatorio pari all’1% del reddito netto professionale dichiarato fino al tetto reddituale previsto, con la previsione di un contributo minimo.

Il contributo soggettivo modulare obbligatorio nella previsione normativa era soggetto alla riduzione alla metà, per i primi cinque anni di iscrizione alla Cassa.

Di fatto la breve vigenza dell’obbligatorietà dello stesso ha ridotto, a tre, gli anni interessati da tale contribuzione. A decorrere dal 1° gennaio 2013 tale contributo non risulta più dovuto, pertanto i contributi minimi obbligatori tornano ad essere il contributo soggettivo, il con- tributo integrativo e il contributo di maternità.

– Volontario

Resta salva la facoltà per l’iscritto, di versare, sempre in sede di autoliquidazione una contribuzione volontaria che fino all’anno 2012 è stata determinata nella misura che va dall’1% al 9%, mentre a decorrere dal 2013, è stata fissata nella misura percentuale ricompresa fra l’1% e il 10% del reddito netto dichiarato ai fini Irpef, sempre entro il tetto reddituale, che per l’anno 2023 è pari a € 115.650,00 quale contributo soggettivo modulare volontario.

Il contributo modulare volontario segue il regime fiscale del contributo soggettivo obbligatorio e concorre a formare un montante contributivo individuale utilizzabile per aumentare l’importo del trattamento pensionistico con una quota aggiuntiva di pensione (c.d. “quota modulare”) calcolata con il sistema contributivo. La misura del contributo integrativo.

Il contributo integrativo è dovuto da tutti gli iscritti agli Albi nella misura percentuale del 4% (2% fino all’anno 2009 mod. 5/2010) sul volume di affari dichiarato ai fini dell’IVA.

– Contributo minimo integrativo

Il contributo minimo integrativo previsto per gli iscritti alla Cassa non è dovuto per il quinquennio 2018/2022. Tale ultima previsione, già recepita nella previgente normativa e prevista dall’art. 24, comma 7 del Regolamento Unico della Previdenza Forense, non esonera dal pagamento del contributo integrativo che resta, comunque, dovuto fino all’anno 2022 nella misura del 4% sull’effettivo volume d’affari dichiarato ai fini dell’IVA.

Dal 2023 il contributo minimo integrativo torna ad essere obbligatoriamente dovuto da tutti gli iscritti alla Cassa, con esclusione del periodo di praticantato, nonché per i primi cinque anni di iscrizione alla Cassa in costanza di iscrizione all’Albo.

Per i successivi quattro anni il contributo è ridotto alla metà qualora l’iscrizione alla Cassa decorra da data anteriore il compimento del trentacinquesimo anno di età. Per l’anno 2023, pertanto, sulla base della tabella relativa alle variazioni percentuali dell’Istituto Centrale di Statistica il coefficiente di rivalutazione da utilizzare pari a +8,1% (più otto virgola uno per cento) stabilisce la nuova misura del contributo minimo integrativo in € 770,00 (nel 2017 € 710,00 x 8,1% = € 767,51).

In attesa della approvazione Ministeriale la previsione di riscossione è fissata al 30 settembre 2023, unitamente alla quarta rata a saldo dei contributi minimi soggettivo e di maternità. Il contributo obbligatorio di maternità Gli iscritti alla Cassa, ivi compresi i pensionati di vecchiaia, sono tenuti al pagamento del contributo di maternità fissato annualmente in misura da garantire l’equilibrio fra prestazioni erogate a titolo di indennità di maternità e contributi riscossi (colonna 7).

Il Consiglio di Amministrazione della Cassa al fine di adeguare le modalità di determinazione del contributo di maternità alla metodologia suggerita dai Ministeri Vigilanti, in occasione della approvazione del contributo per l’anno 2015, ha deliberato che, a decorrere dal 2016, il contributo per l’erogazione delle indennità di maternità deve essere determinato sulla base delle risultanze contabili dell’ultimo bilancio consuntivo; bilancio che formato dal Consiglio di Amministrazione entro il mese di marzo ed approvato dal Comitato dei Delegati nel successivo mese di aprile, consente di valorizzare la misura di tale contributo solo in data immediatamente successiva. La riscossione, in unica soluzione, come detto unitamente alla quarta rata dei contributi minimi resta confermata al 30 settembre 2023.

Per i pensionati di vecchiaia, che sono esonerati dal pagamento dei contributi minimi dall’anno successivo al pensionamento, tale contributo può essere versato, in unica soluzione alla scadenza del 30 settembre 2023 (mediante piattaforma PagoPA o con modello F24), o mediante trattenuta in unica soluzione sul rateo di pensione di settembre, o in quattro rate, sempre mediante trattenuta sui ratei di pensione dei mesi di settembre, ottobre, novembre e dicembre.

Per l’anno 2022 il contributo di maternità è risultato essere pari a € 81,97, come da deliberazione del Consiglio di Amministrazione e approvazione dei Ministeri Vigilanti con delibera ministeriale del 18 agosto 2022. Per l’anno 2023 l’iter di determinazione risulta essere in corso.

Pagamento dei contributi

L’art. 25 del Regolamento Unico della Previdenza Forense “Riscossione dei contributi minimi” prevede per i primi otto anni di iscrizione alla Cassa (sempre a decorrere dal 2014) che la riscossione del contributo minimo soggettivo dovuto ai sensi dei commi 1 lett. a e 2 – per il 2023 rispettivamente € 796,25 e € 1.592,50 – sia effettuata per la metà nello stesso anno di competenza, rinviando alla autoliquidazione il pagamento dell’intera contribuzione minima qualora il reddito professionale risulti superiore al parametro dei 10.300 euro di cui all’articolo 26 (“Ulteriori agevolazioni per percettori di redditi al di sotto del parametri”).

In sede di prima applicazione della norma, e solo per il regime transitorio – ovvero solo per coloro che, alla data del 21 agosto 2014, erano già iscritti in un Albo ma non alla Cassa – non è stata prevista alcuna limitazione in ordine all’età al fine di consentire a tutti di beneficiare di tutte le agevolazioni previste dal Regolamento.

In via ordinaria i contributi minimi soggettivo ed integrativo sono versati in quattro rate (mediante avvisi di pagamento PagoPA o con modello F24, che sono prodotti e stampati autonomamente dall’iscritto mediante accesso al sito www.cassaforense.it) nel corso dello stesso anno di competenza, mentre il contributo eccedente il minimo è pagato in autoliquidazione, (mo- dello 5) in unica soluzione alla scadenza della prima rata, o in due rate di cui la prima entro il 31 luglio dell’anno successivo a quello di produzione del reddito (reddito anno 2022, modello 5/2023), la seconda entro il 31 dicembre dello stesso anno, come confermato dal Regolamento Unico della Previdenza Forense.

Ritardi e omissioni di pagamento sono soggetti a sanzioni.

Integrazione contributo minimo soggettivo

Ai sensi dell’articolo 26, comma 5, del Regolamento Unico della Previdenza Forense, per coloro che, nei primi otto anni di iscrizione alla Cassa, versano il contributo soggettivo minimo obbligatorio in misura ridotta per avere un reddito netto professionale inferiore a € 10.300,00 (con validità previdenziale pari a mesi 6 e assistenziale per 12 mensilità), è data facoltà, su base volontaria, e sempre nell’arco dei primi otto anni di iscrizione alla Cassa, di integrare il versamento del contributo minimo soggettivo, con riferimento ad ogni singola annualità, al fine di vedersi riconoscere l’intero anno ai fini previdenziali.

Limiti della continuità professionale

Per i parametri reddituali relativi al reddito netto professionale e al volume d’affari che, con riferimento ad ogni specifico anno e fino al 2012, costituiscono, anche i limiti della continuità professionale sia con riferimento all’obbligo di iscrizione (il raggiungimento dell’uno o dell’altro comportano l’obbligatorietà dell’i- scrizione), che con riferimento alla efficacia dell’anno ai fini del pensionamento, si rinvia alle precedenti tabelle, pubblicate nel passato.

L’art. 21 della legge 247/2012, prevedendo la contestuale iscrizione Albi/Cassa, ha modificato i requisiti di iscrizione alla Cassa; con il venir meno, a decorrere dal 2013, del potere di accertamento della continuità professionale il Consiglio di Amministrazione, nella seduta del 25 settembre 2014, ha ritenuto di considerare validi anche gli anni 2009 e 2010, già dichiarati inefficaci nell’ultima precedente attività di revisione relativa al periodo 2006/2010, a condizione che alla dichiarazione di inefficacia non sia seguito il rimborso del contributo soggettivo.

Per gli anni 2011 e 2012 tale accertamento è di fatto inibito non avendo più, la Cassa, alcun potere di revisione.

{{slotProps.data.sottoTitolo}}

{{slotProps.data.anteprima}}

{{slotProps.data.autore}}

Categoria